: TVO 24H: 2020-01-09 07:53:02

Lượt xem: 2968

Cơ cấu vốn là gì? Ảnh hưởng của cơ cấu vốn

Tìm hiểu Cơ cấu vốn (capital structure) là gì? Ảnh hưởng của cơ cấu vốn

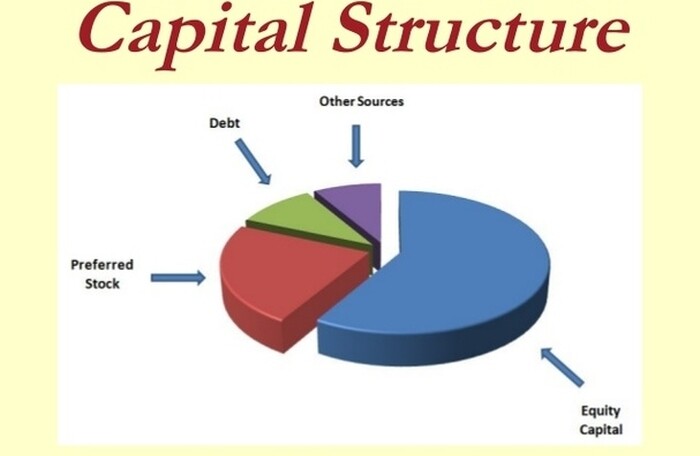

Cơ cấu vốn (capital structure) khái niệm này thường dùng để chỉ tỷ trọng các loại vốn hay nguồn vốn của một công ty.

Cơ cấu vốn là gì?

Cơ cấu vốn (capital structure) khái niệm này thường dùng để chỉ tỷ trọng các loại vốn hay nguồn vốn của một công ty. Công ty cổ phần có vốn cổ phần thông thường, vốn cổ phần ưu đãi, vốn trái khoán hay vốn vay dài hạn. Cơ cấu vốn cho chúng ta biết tỷ trọng của các loại vốn khác nhau trong tổng số vốn sử dụng. Các công ty cần hiểu rõ cơ cấu vốn để quyết định tỷ lệ vốn vay và vốn sở hữu. Có nhiều cuộc tranh luận xung quanh vấn đề là có thể có một tỷ lệ nợ/vốn sở hữu (gọi là tỷ lệ đòn bẩy) tối ưu cho phép tối thiểu hóa chi phí vốn nói chung của một công ty không. Quan điểm truyền thống cho rằng với tỷ lệ đòn bẩy rất thấp, vốn vay sẽ rẻ hơn vốn sở hữu vì mức rủi ro thấp khi lãi suất là chi phí trả trước.

Vì vậy, có thể cắt giảm chi phí vốn nói chung bằng cách sử dụng vốn vay. Khi tỷ lệ đòn bẩy tăng lên, lãi suất chiếm tỷ lệ lớn hơn trong lợi nhuận dự kiến thu được. Cả người nắm vốn sở hữu và người chủ nợ đều nhận thức được điều này và cả hai đều muốn thu được lợi tức lớn hơn. Mặc dù lãi suất là chi phí trả trước, nhưng nó vẫn tồn tại rủi ro là khi tỷ lệ đòn bẩy cao, lợi nhuận có thể giảm và không đủ để trả lãi suất. Như vậy, chi phí vốn có hình chữ U khi tỷ lệ đòn bẩy tăng.

Modigliani và Miller phản đối quan điểm này. Trong tác phẩm của mình, hai ông cho rằng chi phí chung của vốn không thay đổi khi tỷ lệ đòn bẩy tăng, đặc biệt trong tình huống mà hai công ty có cùng mức lợi nhuận dự kiến hoặc cùng mức rủi ro, nhưng có tỷ lệ đòn bẩy khác nhau.

(Tài liệu tham khảo: Nguyễn Văn Ngọc, Từ điển Kinh tế học, Đại học Kinh tế Quốc dân)

Ảnh hưởng của cơ cấu vốn

Định lý Modigliani-Miller , đề xuất bởi Franco Modigliani và Merton Miller, hình thành cơ sở cho tư duy hiện đại về cơ cấu vốn, mặc dù nó thường được xem như là một kết quả hoàn toàn lý thuyết vì nó xem thường nhiều yếu tố quan trọng trong quyết định cơ cấu vốn. Định lý nói rằng, trong một thị trường hoàn hảo, làm thế nào một công ty được tài trợ không liên quan đến giá trị của nó. Kết quả này cung cấp cơ sở để kiểm tra lý do thế giới thực tại sao cơ cấu vốn "là" có liên quan, có nghĩa là, giá trị của một công ty bị ảnh hưởng bởi cơ cấu vốn sử dụng. Một số lý do khác bao gồm chi phí phá sản, cơ quan chi phí, thuế, thông tin bất đối xứng. Phân tích này sau đó có thể được mở rộng để xem xét liệu có trong thực tế, một cơ cấu vốn tối ưu: một cơ cấu vốn mà trong đó tối đa hóa giá trị của công ty.

Cả nợ và vốn chủ sở hữu đều có thể được tìm thấy trên bảng cân đối kế toán. Các tài sản được liệt kê trên bảng cân đối được mua với khoản nợ và vốn chủ sở hữu này. Các công ty sử dụng nhiều nợ hơn vốn chủ sở hữu để tài trợ cho tài sản có tỷ lệ đòn bẩy cao và cơ cấu vốn tích cực. Một công ty trả tiền cho tài sản có vốn chủ sở hữu nhiều hơn nợ có tỷ lệ đòn bẩy thấp và cơ cấu vốn thận trọng. Điều đó nói rằng, tỷ lệ đòn bẩy cao và / hoặc cơ cấu vốn tích cực cũng có thể dẫn đến tốc độ tăng trưởng cao hơn, trong khi cơ cấu vốn thận trọng có thể dẫn đến tỷ lệ tăng trưởng thấp hơn. Đó là mục tiêu quản lý công ty để tìm ra sự kết hợp tối ưu giữa nợ và vốn chủ sở hữu, còn được gọi là cơ cấu vốn tối ưu.

Các nhà phân tích sử dụng tỷ lệ D / E để so sánh cơ cấu vốn. Nó được tính bằng cách chia nợ bằng vốn chủ sở hữu. Các công ty hiểu biết đã học cách kết hợp cả nợ và vốn chủ sở hữu vào các chiến lược của công ty. Tuy nhiên, đôi khi, các công ty có thể phụ thuộc quá nhiều vào nguồn vốn bên ngoài, và nợ nói riêng. Nhà đầu tư có thể theo dõi cấu trúc vốn của doanh nghiệp bằng cách theo dõi tỷ lệ D / E và so sánh nó với các công ty cùng ngành.